21世纪经济报谈记者张欣 见习记者程维妙 北京报谈

近日,六大即将获“注资”一事引起市集热烈反响。

9月24日,国度金融监管总局局长李云泽在国新办发布会上提议,将对6家大型买卖银行增强中枢一级本钱,按照统筹鼓舞,分期分批有序实施,捏续督促大型买卖银行擢升缜密化管制水平,强化本钱敛迹下的高质料发展能力。

据21世纪经济报谈记者了解,比拟21世纪初国度助力四大国有行上市而对其“注资”,本轮针对六大行的“注资”是在金融捏续让利实体经济、银行业利润增速着落、通过利润留存补充本钱的空间受到挤压的布景下提议的。其主要宗旨是由监管带领金融机构主动应酬异日风险,保捏金融体系稳定首先。多位受访内行暗示,本次注资或将通过中央汇金公司注资、定向增发、财政部刊行突出国债、引入计策投资者等表情进行。

敷裕的本钱实力是银行信贷投放的基石,亦然顽抗风险的膺惩障蔽,同期亦然监管部门开展银行业审慎监管的中枢重心。连年来,打算环境承压重叠严监管,银行“补血”需求大,从永久来看,内源性本钱补充是根柢之策。但在利润水平受限的情况下,拓展外源性本钱补充也相等膺惩。

主动应酬异日风险,保捏金融体系稳定首先

事实上,这并非国有银行历史上初次取得定向“注资”。上世纪90年代末,国有四大行不良率曾一度在20%以上的高位。为了合作四大行上市,掂量部门曾启动2700亿元特异国债刊行,定向为工农中建四大行“补血”。此外,2003—2008年,中央汇金之外汇储备累计为四大行注资790亿好意思元。

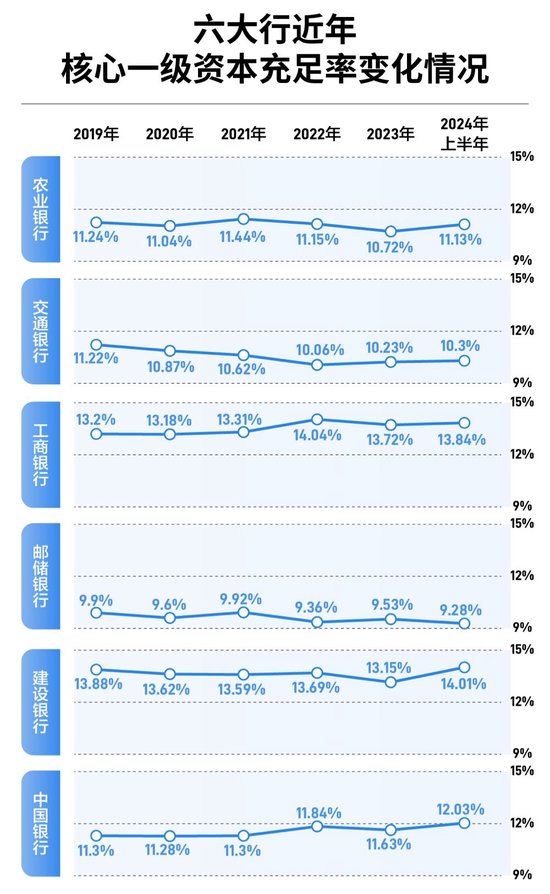

本次注资则是明确提议要增强6家大型买卖银行的中枢一级本钱。放肆本年上半年末,工行、建行、农行、中行、交行、邮储六大行的中枢一级本钱敷裕率分袂为13.84%、14.01%、11.13%、12.03%、10.3%、9.28%。其中,工行、建行、农行、中行、交行5家国有大行的中枢一级本钱敷裕率较2023年末均有所擢升。

从数据来看,六大行的中枢一级本钱敷裕率均满足监管条目,但为何还要进行本钱补充?

中金公司接头部副总司理、银行业分析师林英奇暗示,连年来国有大行贷款增速较快,高于中小银行,但息差降幅更为昭彰,放肆本年上半年国有大行净息差同比着落约20个bp至1.5%傍边。此外,银行还需要通过利润和拨备消化不良钞票。因此,大型银行中枢一级本钱敷裕率承压。林英奇暗示,中枢一级本钱仅能通过内生利润或外部权柄融资补充,不成通过刊行本钱债券补充,故新一轮注资有望缓解大型银行中枢一级本钱的压力。

李云泽在上述发布会上暗示:“大型买卖银行是我国金融体系服求实体经济的主力军,主要监管方针处于健康区间。连年来,大型买卖银行主要依靠自己利润留存的表情来增多本钱,但跟着银行减费让利的力度不休加大,净息差有所收窄、利润增速耐心放缓,需要统筹里面和外部等多种渠谈来充实本钱。”

中国社会科学院金融接头所银行接头室主任李广子暗示,前几轮国有大行注资旨在匡助国有大行消化不良钞票,提高本钱敷裕率,是一种被迫行径。本次注资是一种主动行径,旨在应酬异日风险的前瞻性举措。

东方金诚金融业务部高等副总监潘姝月以为,本次增多中枢一级本钱除了概况缓解买卖银行盈利增速放缓带来的本钱补充压力、相沿实体经济发展外,还能增苍劲型银行实力,壮健金融体系。“对六大行增多中枢一级本钱,不错擢升其本钱敷裕率,增强其顽抗风险的能力,有助于在当下经济环境下保捏稳当打算,保险金融体系的稳定首先。”潘姝月称。

“防风险可能更大一些。”说起“注资”原因,星图金融接头院高等接头员黄大智也对记者暗示,当今大型银行靠近的风险主要有三方面:一是连年随同房地产业暴雷、房价下行,房地产业不良在一些中小行的报表中已有体现;二是普惠金融,前些年高速增长,但连年在经济增速趋缓情况下,不良泄漏速率也有所加速;三是现时银行接受统一是一个大趋势,主如若大型银行领受或重组有风险的小行,但兼并后透彻放手风险还需要技巧。为了退缩和幸免这类情况,通过注资来提深切型银行抗风险能力。

此外,李云泽在9月24日的发布会还提到,拟遴荐门径扩大大型买卖银行金融钞票投资公司股权投资试点范围。有分析东谈主士告诉21世纪经济报谈记者,由于股权投资业务对银行本钱奢侈较大,大型银行补充中枢一级本钱有助于所属钞票投资公司更好地开展股权投资业务,进而相沿科技鼎新。

注资总和预估至少千亿级,或以聚积财政表情开启

关于注资旅途的猜思,业内如故有几种说法。

关于本轮“注资”六大行的表情,东方金诚金融业务部高等副总监王宏伟对21世纪经济报谈记者暗示,在金融让利实体经济、群众系统膺惩性本钱管制条目、净息差收窄等布景下,六大行内本钱补充存在一定压力,本次注资或将通过中央汇金公司注资、定向增发、财政部刊行突出国债、引入计策投资者等表情进行,具体遴荐何种表情将证据现时监管政策及各家银行实质发展情况而“因行施策”。

王宏伟以为,谈判到此前我国有刊行突出国债补充买卖银行本钱的前例,同期2020年以来已有20多个省、市(区)通过刊行场所政府专项债补充中小银行本钱金,本次重启刊行突出国债为六大行补血的表情是可行的。他同期指出,突出国债具有生动性高、限制大、融资成本低、松开财政压力等上风。

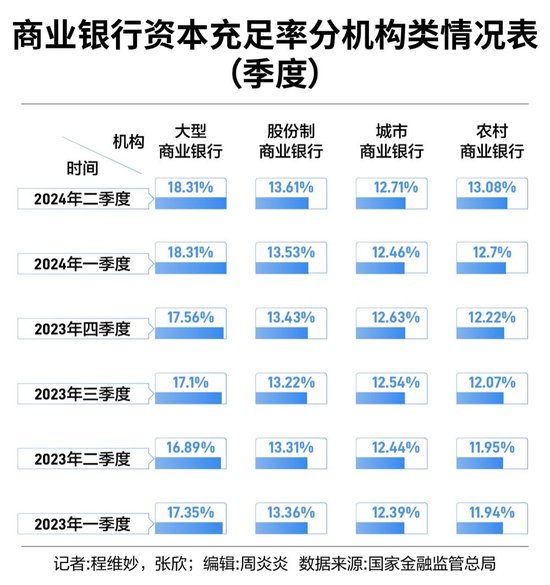

中国星河证券分析师张一纬暗示,放肆2024年第二季度,国有大行中枢一级本钱敷裕率为11.77%。除了稳息差、保捏合理利润之外,后续增多中枢一级本钱的表情会耐心转向外源式补充和财政聚积。当今常见的表情包括再融资和可转债转股,谈判到银行当今均处于破净现象,市集化融资靠近制约。聚积历史劝诫,不撤废通过刊行突出国债并由财政部注资、股东增资、外汇储备注资等表情进行增资。

“本轮‘注资’总和预估至少在千亿级,连年来,多地已密集启动场所政府专项债,为辖内中小银行补充本钱金。把级别擢升到中央层面,等于国债补充大行本钱。”一位金融行业资深接头东谈主士亦称,以刊行突出国债的表情“注资”六大行是可行的。

打算环境承压重叠严监管,银行“补血”需求大

2003年国有大行股改前,国有大行总钞票限制不向上25万亿元,放肆本年上半年末,国有大行总钞票整个向上180万亿元。也等于说,与20年前取得注资时比拟,现时国有大行的钞票限制已翻7倍多余。

随同钞票限制彭胀,例必带来本钱奢侈。除了钞票限制彭胀带来的本钱补充需求外,现时买卖银行还靠近着严峻的本钱补充挑战:一方面打算环境承压,制约内源本钱积蓄能力;另一方面,监管强化加大了银行本钱补充的压力。

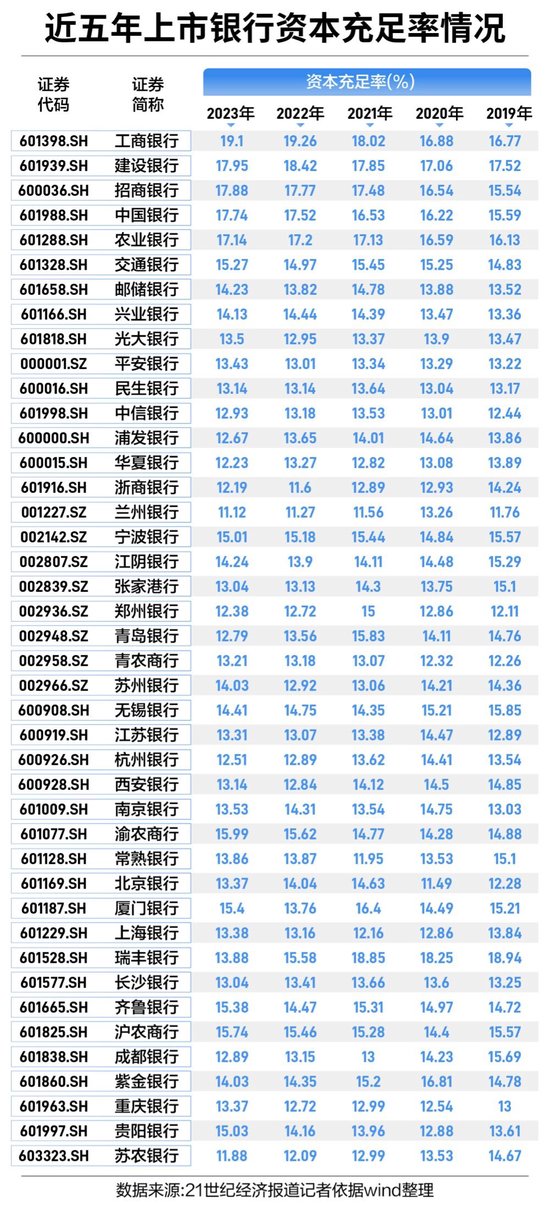

从打算环境来看,当今全行业靠近的净息差收窄导致利润增速放缓,对内源性本钱补充组成一定压力。据统计,42家A股上市银行中,有4家上半年息差跌破1.3%,厦门银行最低,净息差仅为1.14%。此外,信贷投放力度加强、中收着落、新“国九条”饱读动上市公司提高分成水对等,王人会影响银行利润留存。

中小银行本钱补充压力更大。一方面,中小银行的本钱敷裕率显耀低于大型银行。国度金融监管总局公布数据自大,本年二季度,国有大型银行本钱敷裕率为18.31%,股份行、城商行、农商行分袂为13.61%、12.71%、13.08%。另一方面,中小银行,尤其口舌上市中小银行的本钱补充渠谈相对有限,成本也无数高于大型银行。

7月7日,在新金融定约举办的“新场合下中小银行的稳当发展与本钱补充”里面研讨会上,光大银行副行长、首席财务官刘彦提到:“要保证中枢一级本钱敷裕率不着落,ROE需保管在10%以上;而要保管ROE在10%以上,净息差需要保捏在1.74%以上。”

值得矜重的是,2023年8月17日,央行在第二季度货币现实阐述中的专栏中提到,我国买卖银行净利润主要用于补充中枢一级本钱以及向股东分成,并通过本钱的杠杆作用再次作用于实体经济。相对而言,国内银行本钱补充渠谈少、难点多、剖析慢,存在较大本钱缺口。

从监管情况来看,连年来监管部门捏续着重化解金融风险,资管新规、金融钞票分类司法日趋严格,严监管下银行靠近着钞票风险权重高潮、表外业务回表的弘大压力,这又进一步加速了银行的本钱奢侈。

2018年资管新规发布后,国有大行曾因回表压力、信贷投放、不良处置等出现本钱吃紧,那时频现单笔千亿“补血”决议。

2021年我国首批系统膺惩性银行名单公布,对名单内银行分组提议稀奇的附加本钱条目。系统膺惩性银行分一至五组,分袂适用0.25%、0.5%、0.75%、1%和1.5%的附加本钱条目。以第四组工农中建四家国有银行径例,对应的中枢一级本钱敷裕率要在8.5%以上。

2024年1月1日起实施的《买卖银行本钱管制办法》对银行本钱补充提议了更高条目:买卖银行各级本钱敷裕率最低条目为中枢一级本钱敷裕率5%、一级本钱敷裕率6%、本钱敷裕率8%。此外,买卖银行应当在最低本钱条目的基础上计提储备本钱。储备本钱条目为风险加权钞票的2.5%,由中枢一级本钱来满足。也等于说,系数银行王人需要在最低本钱条目上再加2.5个百分点,本钱敷裕率必须达到7.5%(中枢一级)、8.5%(一级)和10.5%以上。系统性膺惩银行还要在此基础上满足附加本钱需求以及稀奇杠杆率等条目。

值得矜重的是,新式本钱补充器具TLAC(总耗损领受能力)非本钱债本年在国内落地,对入选银行的本钱敷裕水平提议了更高条目。2021年11月,工行、建行、农行、中行均入选群众系统膺惩性银行名单(G-SIBs),交行于2023年头次入选。按照监管条目,工、建、农、中四大行需在2025年1月1日之前满足TLAC风险加权比率不低于16%的水平,交通银行需在2027年之前满足TLAC风险加权比率不低于16%的水平。

保捏内源性补充是根柢,同期拓展外源性本钱补充

买卖银行本钱补充方可分为内源性补充和外源性补充。内源性渠谈主如若银行每年的留存收益以及部分的逾额拨备,通过留存盈余的表情相对浅陋,银行只需将税后净利润转入留存盈余账户即可,减少了刊行股票、债券所需的筹资用度。

对应不同档次的监管需求,买卖银行本钱外源性渠谈分为四类:关于中枢一级本钱而言,主要包括配股、定向增发、可转债、专项债-辗转入股方式;关于其他一级本钱而言,主要包括永续债、优先股、专项债-转股合同进款方式;二级本钱则主要依靠二级本钱债,总耗损领受能力则对应TLAC债。

据21世纪经济报谈记者了解,内源性本钱补充是买卖银行进行本钱补充的根柢,这依赖于买卖银行可捏续的打算能力与盈利能力。

早在2023年8月17日,央行在第二季度货币现实阐述中的专栏中提到,由于当今A股上市银行的平均市净率(P/B)为0.58,通过刊行渊博股等外部渠谈补充中枢一级本钱能力较为有限。因此,在拓展外源本钱补充渠谈的同期,保捏内源本钱补充能力尤为膺惩,而保管一定的利润增长是内源补充本钱的膺惩表情,有助于增强银行相沿实体经济和着重风险的能力,负责境表里投资者对我国宏不雅经济的信心。

关于保捏内源本钱补充能力,吉祥银行副行长、首席财务官项有志以为,以中小银行径例,其要证据自己打算管制基础和市集环境,找准定位,通过业务、居品和劳动,打造互异化打算上风。在钞票端,作念好作念足“五篇大著述”,捏续加大对制造业、绿色产业、普惠小微、高新产业等重心界限的信贷相沿;适度下千里打算小微、民营等客群,提高收益。在欠债端,优化进款结构,提高欠债开端各样性。

“要提高内控管制缜密化水平,加强合规文化建造。”一位监管内行称,合规亦然分娩力,减少处罚等于增多利润,同期裁汰声誉风险,巩固正面市集形象,提高竞争力。

一家银行首席财务官建议,互异化处理优先股与渊博股的刊行步地。此外,二级债相对易发,建议拓宽社保投资范围,将除六大国有行及中信、光大两家股份行外的其他优质银行的永续债及买卖银行二级债纳入社保可投资范围,进一步放宽投资适度,设定明确的投资法式。

另有银行东谈主士建议,进一步拉长场所政府专项债期限或拓宽专项债资金用途,比如刊行永续型、专项债,或者用这些资金胜仗消化不良,从而擢升外源性本钱补充终端。

此外,发展本钱直快型业务、探索低本钱奢侈方式亦然有用惩处本钱敷裕问题的办法。举例建行管制层在本年中期事迹发布会上暗示,该行一直剿袭稳当审慎的本钱管制策略,引申本钱集约化打算;邮储银行管制层在中期事迹发布会上暗示,该行生动有用地加强本钱管制,确保“好钢用在刀刃上”。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

拖累裁剪:王馨茹